RETOUR

RETOUR

18/05/2023

LA MULTIPLICATION DES REGROUPEMENTS D'ACTIONS COROLLAIRE DE CELLE DES FINANCEMENTS DILUTIFS.

Les opérations sur titre de type reverse split ont augmenté en fréquence en France ces dernières années. Elles font très souvent suite à l'émission de financements dilutifs comme les obligations convertibles en actions (OCA). Un terrain de jeu sur lequel de nouveaux financeurs sont apparus récemment, créant au passage une population de zombies et d'actionnaires minoritaires lésés.

En 2020, l'Autorité des marchés financiers (AMF) a mis en garde les investisseurs contre les risques associés aux financements dilutifs souscrits par les entreprises cotées. Elle a depuis publié plusieurs analyses sur le sujet. L'une de ces études a mesuré les conséquences de l’émission de ces produits financiers sur l'évolution du cours de bourse des entreprises concernées entre leur première cotation et le 31 décembre 2021. Les résultats ont été éloquents, avec une baisse moyenne de 72 % du cours de bourse pour 83 % des entreprises de l'échantillon (soit 69 entreprises). Seulement 17 % d’entre elles ont vu leur cours de bourse augmenter.

Les alertes de l'AMF n’ont pas pour autant empêché la prolifération des penny stocks et des reverses splits. Souvent mal informés des conséquences désastreuses des financements dilutifs, ou en l’absence d’alternatives faute d’un modèle économique ayant fait ses preuves, les dirigeants parfois peu scrupuleux des sociétés cotées ont largement profité ces dernières années de l’arrivée de nouveaux investisseurs sur ce segment. Et parfois de repousser un inévitable dépôt de bilan.

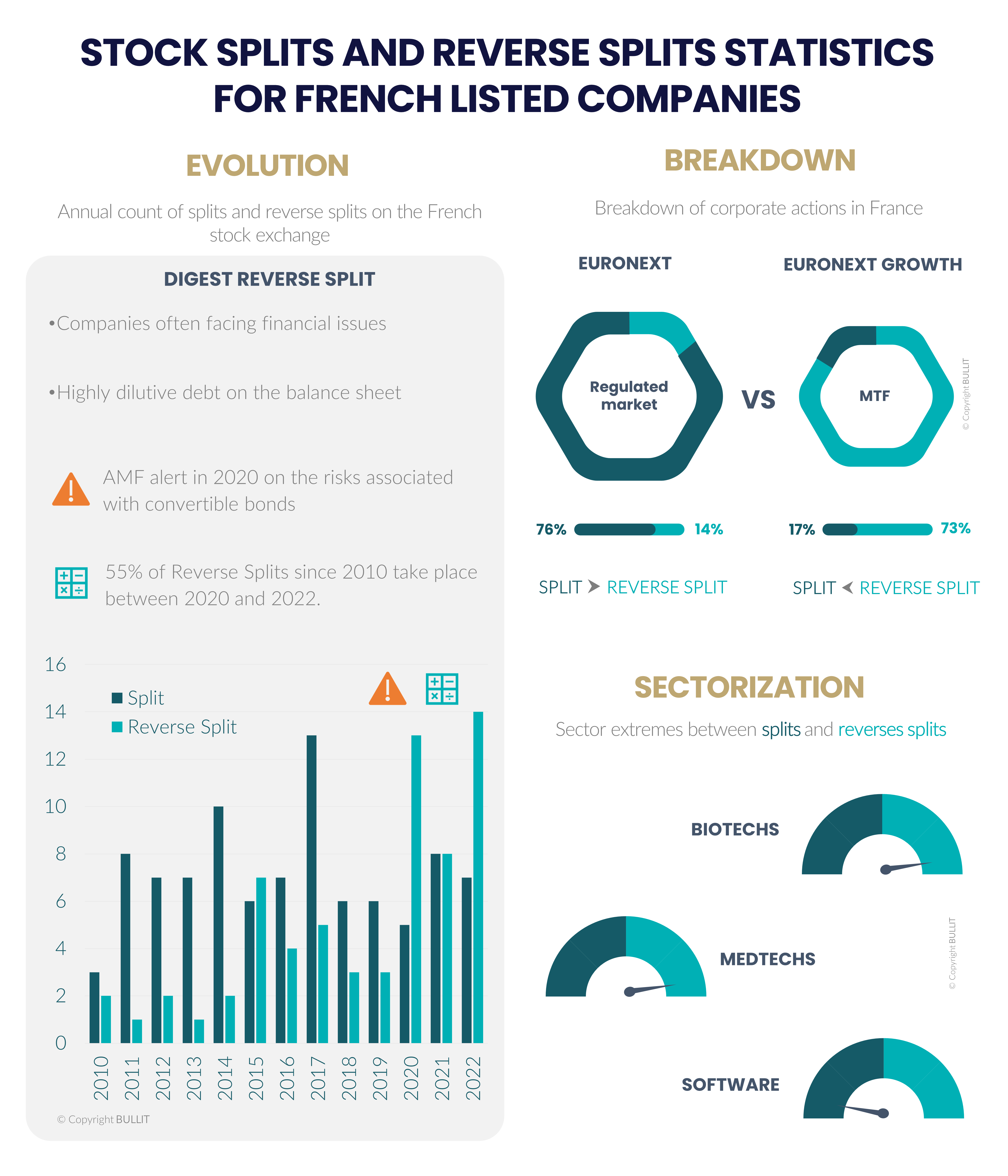

PROLIFÉRATION DES REVERSE SPLITS DEPUIS 2020

Le reverse split répond souvent à deux objectifs. En plus de permettre aux émetteurs de sortir (temporairement) de la catégorie des actions qui cotent en centimes et de redorer artificiellement l’image de l’entreprise, il permet surtout la plupart du temps de continuer à émettre des actions et faire entrer de la trésorerie. Avec la chute rapide de leur cours de bourse liée à la vente massive d’actions par les détenteurs des produits dilutifs qui jouissent d’une décote de souscription, il devient rapidement impossible pour l’émetteur de continuer à financer sa consommation de cash. D’autant que les contrats de financement sont souvent d’un montant nettement supérieur à celui de la valeur boursière de la société. Comme il est impossible d'émettre de nouveaux titres à un prix unitaire inférieur à la valeur nominale des actions composant le capital social d’une société, le reverse split rend le financement à nouveau possible en réduisant le nombre d’actions composant le capital social et en augmentant dans les mêmes proportions la valeur nominale de ces actions.

Nous avons collecté les données des reverse splits réalisés en France, sur les marchés Euronext, depuis 2010. Sur une population de plus de 60 sociétés ayant réalisé une opération sur titre de ce type, il est intéressant de constater qu’environ 55 % de ces opérations ont eu lieu entre 2020 et 2022. Certaines entreprises ont réalisé jusqu’à 4 reverse splits en moins de 10 ans.

Les reverse splits sont surtout concentrés dans le secteur de la santé et particulièrement les segments des medtechs et des biotechs. Rien de vraiment surprenant, les sociétés de ces secteurs n’ayant la plupart du temps pas atteint le stade de l’autofinancement voire consomment énormément de ressources pour un résultat parfois très éloigné des attentes. Plus les nouveaux financements classiques (augmentation de capital et dette obligataire sèche) sont difficiles à obtenir, plus ces entreprises ont tendance à s’orienter vers les financements dilutifs, constituant souvent un point de non-retour pour le track record boursier et l’actionnaire minoritaire. Les contrats les plus récents intègrent toutefois régulièrement des clauses de rupture anticipée pour les deux parties, permettant de briser le cercle vicieux de la dilution en cas de retour à meilleure fortune de l’émetteur.

Il ressort également de notre étude que le marché le plus propice à ce type d’opération est le marché régulé Euronext Growth. Et de rappeler qu’un MTF ne protège pas autant l’actionnaire qu’un marché règlementé dans un contexte où les transferts de l’un à l’autre sont légion, sans porte de sortie pour l’actionnaire.

Nous publierons prochainement une étude sur les transferts entre les marchés soumis aux règles européennes de l’ESMA et ceux dont le règlement est défini par l’opérateur local de marché.

#ost #regroupement #oca #dilution

____